外汇商品 | 就业市场触发预警,利好美债前景——美国国债月报2025年第十二期

美国国债,机构MBS

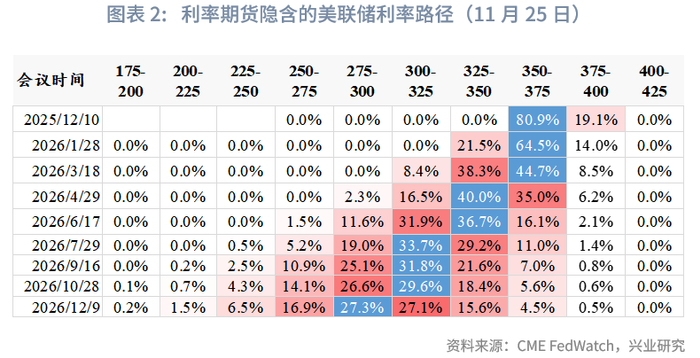

本期专栏:美国的失业率数据具有非常强的周期性和非线性特征,在周期尾部的恶化往往是“非线性”的。作为补充数据的“挑战者”裁员人数也具有类似特征。通过数据处理可以对这种“非线性”恶化作出提前预警。目前失业率和裁员人数均已触发预警,未来随着美国库存周期探底,就业市场压力可能进一步加剧。因此美联储大概率会延续降息周期,市场现在对明年降息预期定价不充分,有助于美债收益率中枢逐渐下移。

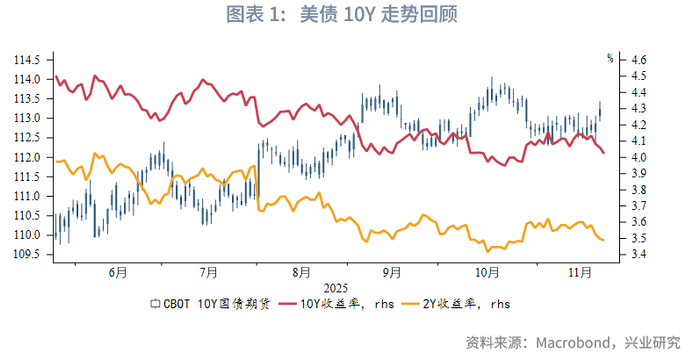

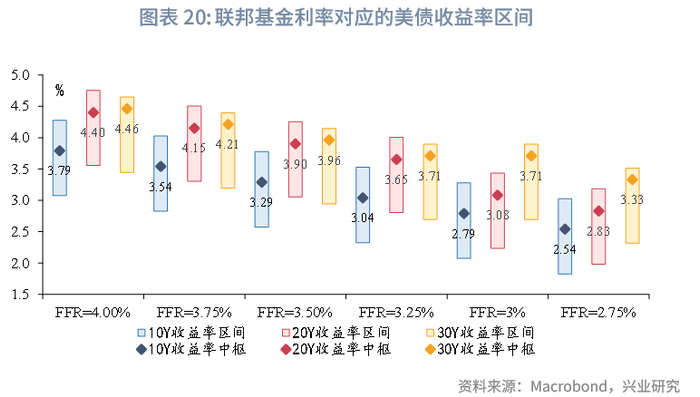

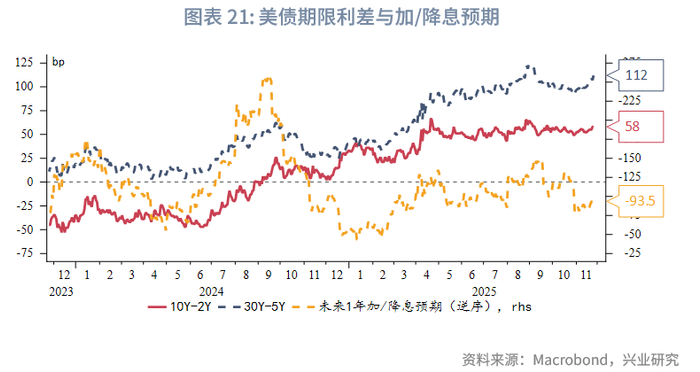

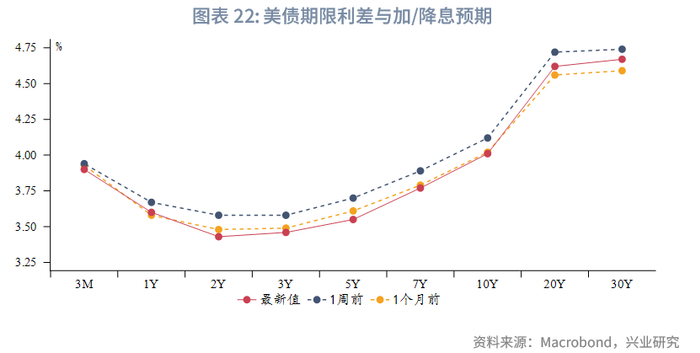

展望后市:美联储12月大概率降息25bp,但市场已经对此较充分定价。在缺少关键经济数据的情况下,美联储表态可能较为谨慎。预计10Y收益率的低波动可能还会维持一段时间,等待更多经济数据指引,下方支撑3.9%、3.8%,上方阻力4.1%、4.2%。在新一轮关键经济数据公布前,降息预期的博弈空间有限,期限利差也呈现横盘。在美联储延续降息的基准假设下,未来曲线仍有进一步陡峭的空间。

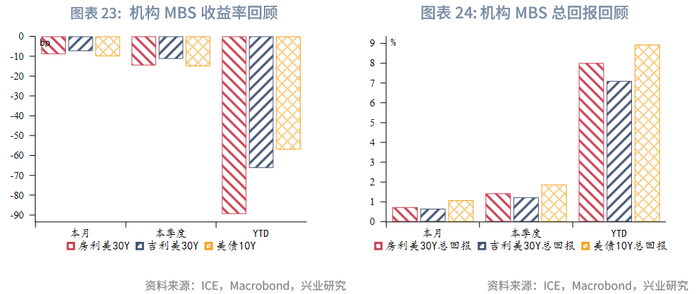

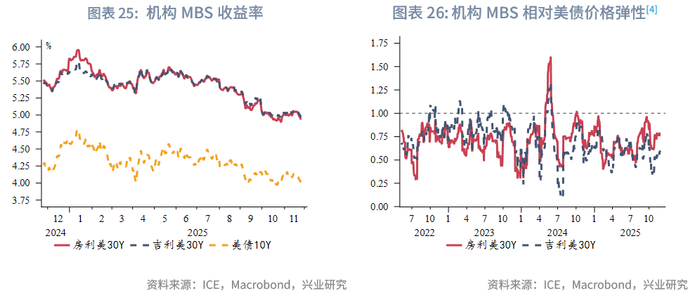

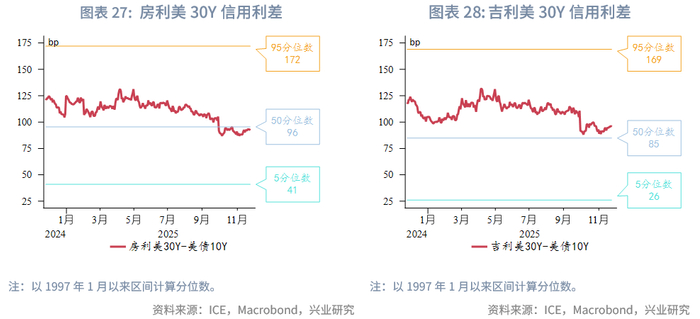

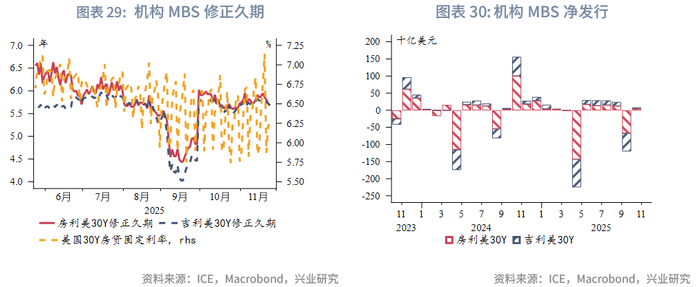

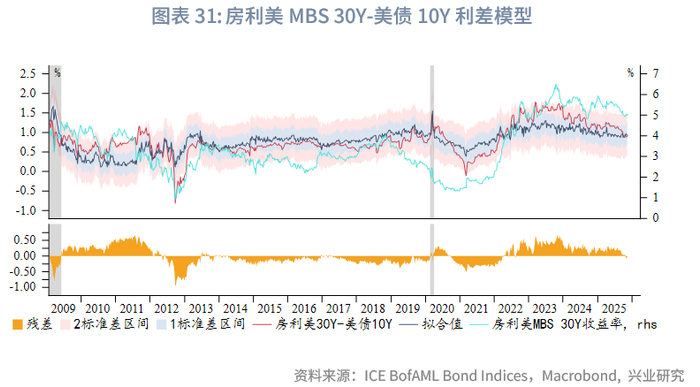

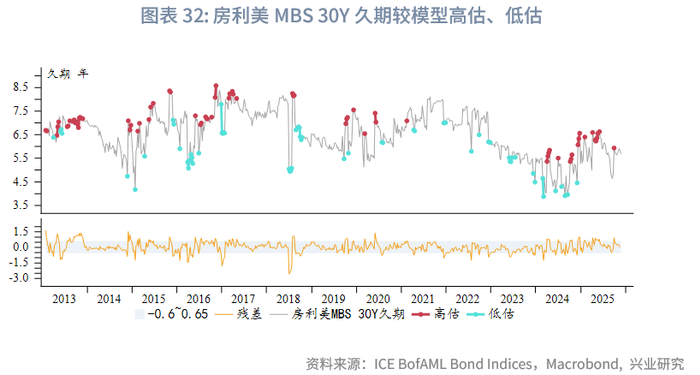

机构MBS监测:11月机构MBS随美债收益率下行,房利美MBS收益率下行幅度略大于吉利美MBS,相对美债的信用利差稳定在历史50分位数附近。房利美MBS相对美债利差处于中性水平,久期无明显高估或低估。

一、市场回顾

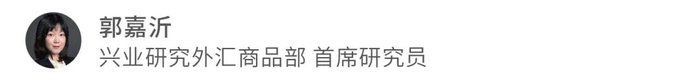

11月中上旬美债收益率横盘震荡,10Y收益率一度迫近4.2%,主要因有限的经济数据显示出美国经济依然存在韧性,美国政府在中旬重开后市场风险得到短线提振。同时,美联储会议纪要和官员表态显示出对于12月降息的分歧较大,市场一度预期12月不再降息。进入下旬,美股波动加大激发市场避险情绪,12月议息会议前美国就业、通胀数据继续缺失,部分美联储官员态度转向软化支持12月降息,市场对12月降息预期重燃(概率超过80%),收益率顺势走低。

专栏:就业市场面临“非线性”恶化风险

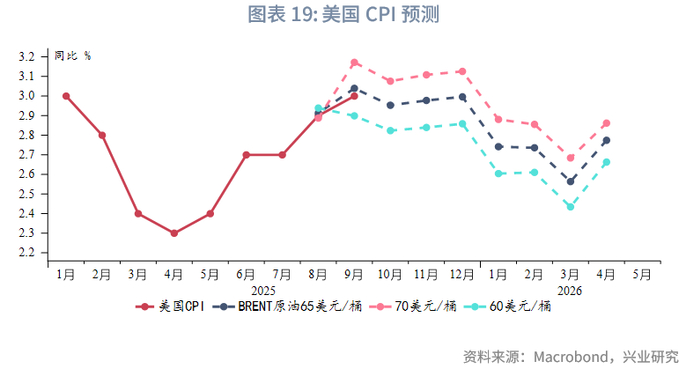

随着美联储的政策重心转向“充分就业”,并且美国CPI同比短期大概率已经达峰即将边际回落,就业市场的走向是决定政策路径的关键。

失业率是美联储的唯一官方就业市场指标。美国的失业率数据具有非常强的周期性和非线性特征,在经济衰退期会猛然抬升,而在经济复苏期会从高位逐渐回落,并可能较长时间维持在稳定水平,直至下一次经济衰退来临。失业率由平稳到上升的过程往往并非线性,而是在短时间内快速发生的非线性突变。那在失业率突变前是否有迹可循呢?

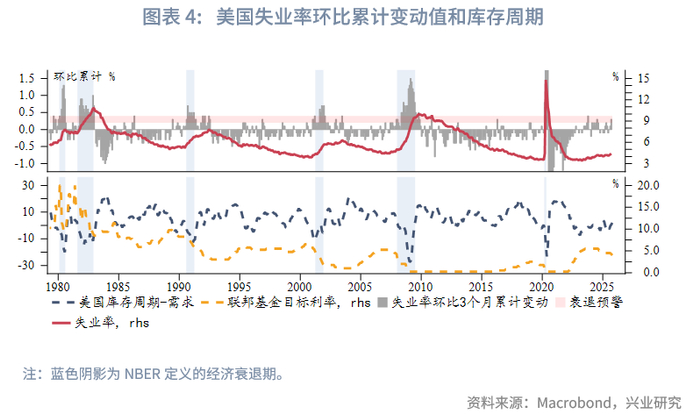

首先,我们分析失业率数据自身是否存在非线性恶化的先兆。虽然失业率在周期尾部的突变往往难以捕捉,但如果将失业率转换为环比变动值并计算其3个月滚动累计值,可以发现在1980年以来的经济复苏期的大部分时间,失业率环比累计变动值为负。当失业率环比累计变动值达到0.2%~0.4%,可以视为经济放缓的预警信号。此时往往对应着一轮库存周期的尾部,美联储也会采取预防性的降息措施。1980年以来,当失业率环比累计变动值超过0.4%,无一例外均对应着美国经济衰退。

2023年10月失业率环比累计变动值曾触及0.4%,对应着本轮复苏期第一库存周期尾部,此后逐渐回落。今年9月读数升至0.3%,再次进入预警区间,与当前库存周期进入主动去库存吻合。此种情况下,美联储大概率会继续推进降息,管控经济硬着陆风险。

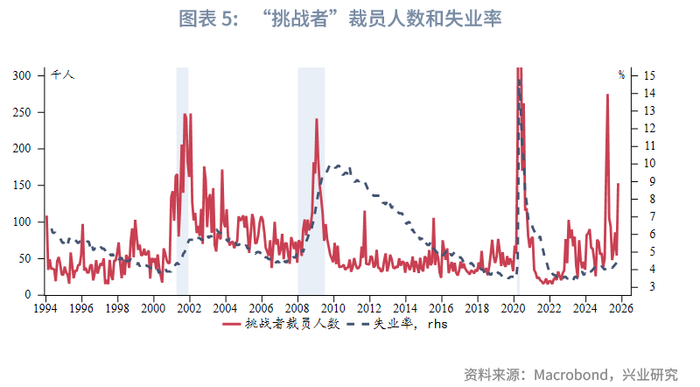

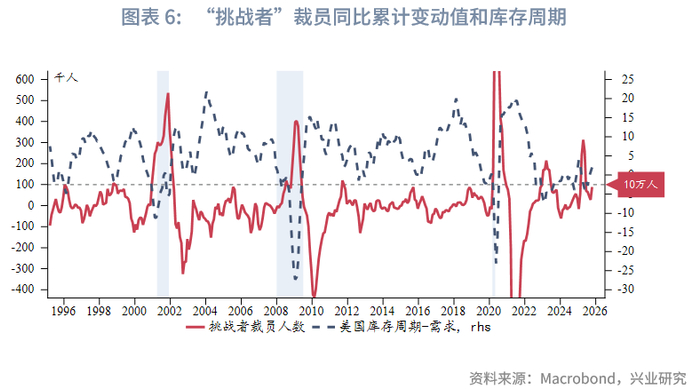

另外,“挑战者”调查的裁员人数和失业率也有较强相关性,并且在近期官方数据延迟公布的情况下能够提供有效的信息补充。10月裁员人数显著增加(主要是政府裁员)也一度令市场担忧就业市场进一步恶化的风险。和失业率类似,裁员人数通常也会在周期尾部出现突变。由于裁员具有一定季节性特征,我们将裁员人数转换为同比变动并计算3个月滚动累计值。不难发现,裁员人数同比累计值和库存周期需求呈反比,即在库存周期尾部裁员人数通常增加。1996年至2020年期间,未触发衰退的库存周期尾部的裁员人数通常不超过10万人,不过2020年后劳动力市场供需波动加大,2023年上半年和今年上半年均出现了超过10万人的情况。最新的10月数据回升至8.8万人以上。

从以上两项数据看,当前美国就业市场已经处于需要高度警惕的阶段,未来随着美国库存周期探底,就业市场压力可能进一步加剧。因此美联储大概率会延续降息周期,当前市场对明年降息预期定价不足,有助于美债收益率中枢逐渐下移。

二、机构行为

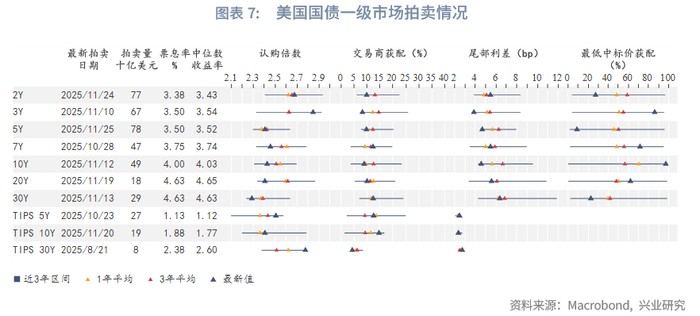

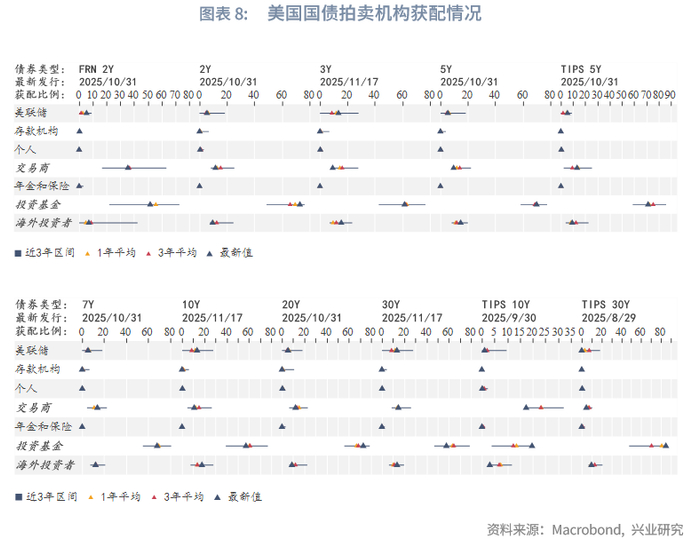

2.1一级市场:海外投资者偏好中长期限

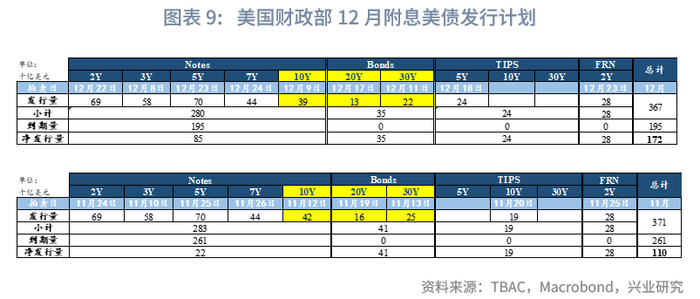

11月美债以及市场拍卖情况总体较好。虽然长端的认购倍数偏低,不过交易商获配比例低于历史均值,尾部利差也较低。从机构类型看,投资基金仍是绝对主力,美联储依然保持一定的参与度,海外投资者在3Y、5Y、10Y的需求较此前有所增加。12月净发行量为1720亿美元,较11月的1100亿美元有所增加,长期限发行集中在中上旬。

2.2二级市场:等待经济数据指引

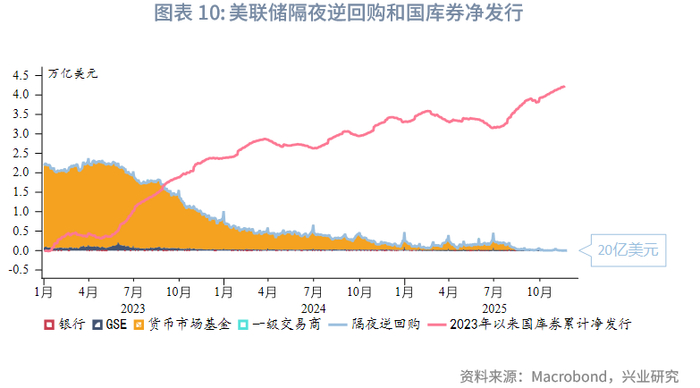

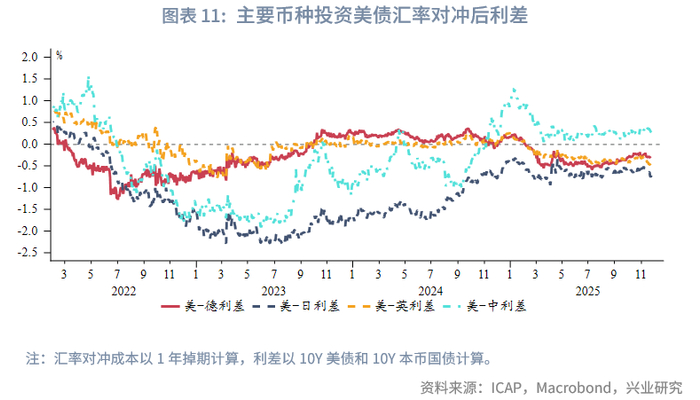

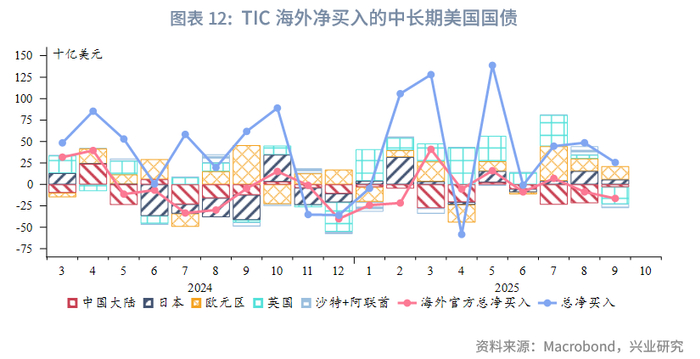

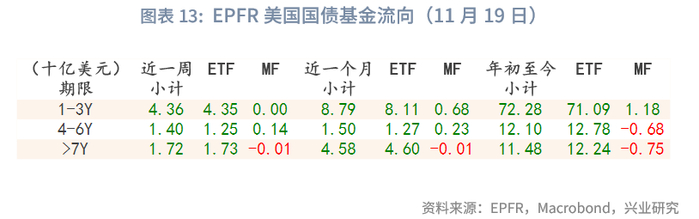

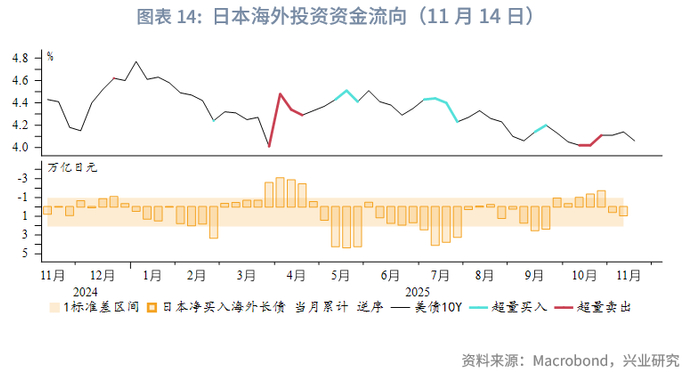

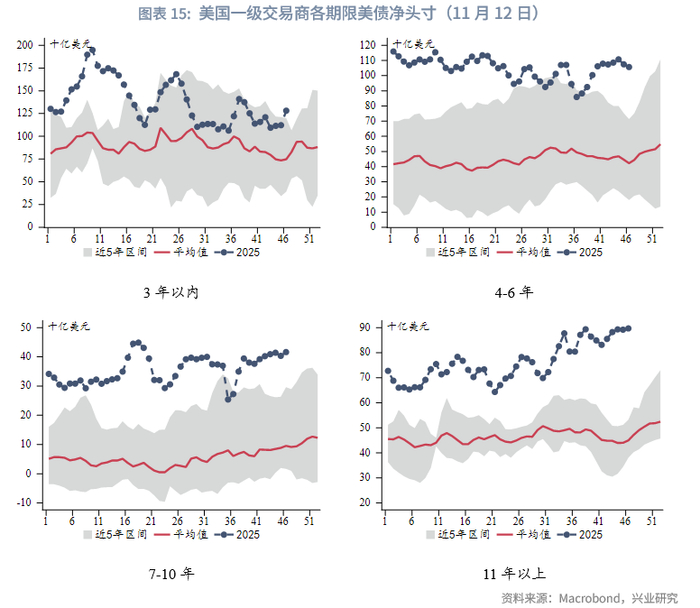

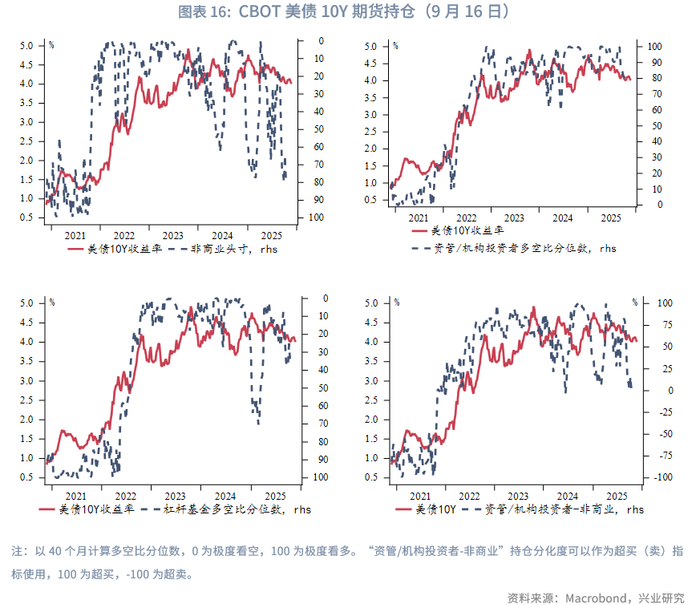

机构行为方面:TIC报告显示9月海外投资者买入放缓,海外央行连续两个月净卖出,中国大陆转向净买入。EPFR全球基金流向显示各期限均净流入,短期限流入量明显更高。日本投资者在11月少量净买入。美国一级交易商净多头总体增加。CBOT期货持仓仅更新至10月7日。Put/CallRatio月内自较高水平显著回落。总体而言,11月市场氛围偏向多头,但在缺少经济数据指引的情况下总体波动较小。

三、后市展望

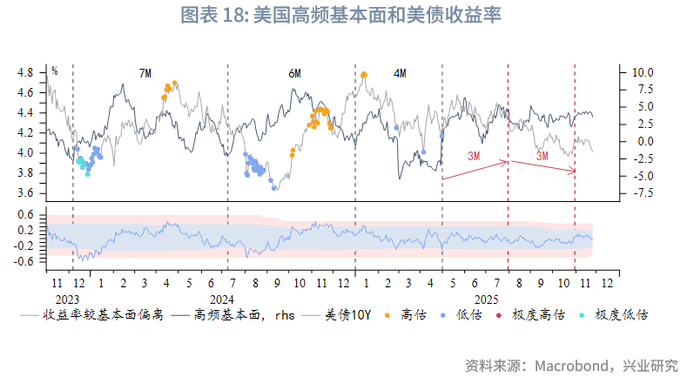

单边策略:如此前提示,美国高频基本面在11月出现了企稳好转的迹象,若12月延续改善,对收益率有所支撑。美联储12月议息会议前无法获得非农就业和CPI报告,但现有数据表明就业市场存在压力,CPI同比则将边际下行,因此12月降息25bp的可能性依然很大。目前市场对12月降息的定价程度已经较高,降息对于收益率的下行驱动力有限。在缺少关键经济数据的情况下,美联储表态可能较为谨慎。预计10Y收益率的低波动可能还会维持一段时间,等待更多经济数据指引,下方支撑3.9%、3.8%,上方阻力4.1%、4.2%。

曲线策略方面:在新一轮关键经济数据公布前,降息预期的博弈空间有限,期限利差也呈现横盘。在美联储延续降息的基准假设下,未来曲线仍有进一步陡峭的空间。

四、机构MBS监测

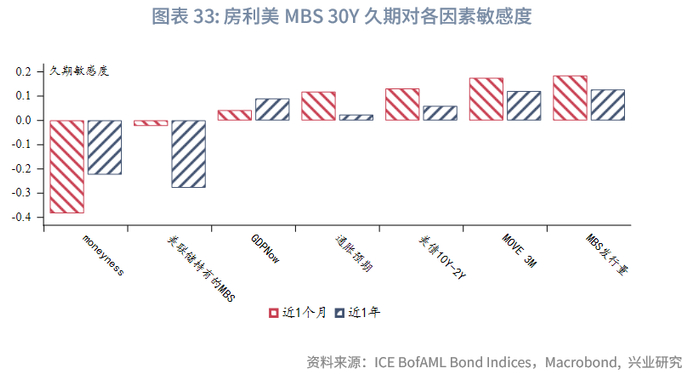

11月机构MBS[1]收益率随美债收益率下行。房利美MBS收益率下行幅度略大于吉利美MBS,相对美债的信用利差稳定在历史50分位数附近。房贷利率震荡,机构MBS久期稳定在5.5~6年。根据我们构建的房利美MBS相对美债10Y利差模型[2],目前利差与拟合值高度重合,处于中性水平。根据我们构建的久期模型[3],房利美MBS久期目前无明显高估或低估。

注:

[1]如无特别说明,默认均选择currentcoupon机构MBS作为基准。

[2]详见“兴业研究海外固收报告:美国机构MBS利差影响因素定量分析”。

[3]详见“兴业研究海外固收报告:美国机构MBS久期影响定量分析”。

[4]以美债10Y收益率(自变量)和机构MBS30Y收益率(因变量)日度变化构建20日滚动回归,价格弹性为1表明机构MBS收益率与美债收益率变动幅度完全相同,大于(小于)1表明机构MBS收益率相对变动大于(小于)美债收益率变动幅度。

★