美国货币市场年末资金压力升高 华尔街预期美联储将开展行动"/> 2025-12-10 02:51:38"/>

关键问题在于,金融体系的准备金是否充裕到能够防止在年底期间发生市场错配,年尾时银行会减少在回购市场的活动,巩固资产负债表以应对监管和税务结算要求。

一个显示压力再度积聚的迹象是,12月31日至1月2日期间的隔夜普通抵押品回购利率约为4.25%。假设美联储如市场所料在周三降息25个基点,这一利率将比美联储准备金利率(IORB)高出60个基点。

今夏以来国库券发行增加吸走了短期市场的现金,银行体系内的资金减少推动利率水平升高。

纽约联储行长JohnWilliams上月表示,准备金离“充裕”水平已不远,而这将促使美联储开始购买证券。最新数据显示,准备金目前为2.88万亿美元。

华尔街策略师对美联储何时必须开始购买资产意见不一。美国银行和摩根大通认为最早可能在2026年1月行动,而道明证券预计1月只是宣布决定。德意志银行和巴克莱预计买盘将在第一季度某个时间开始,纽约梅隆银行预计购买资产行为将出现在上半年,可能是一季度。

纽约梅隆银行首席投资官JasonGranet表示:“关键在于系统中是否有足够的准备金来满足所有准备金需求。这个所谓足够的水平具体是多少?这涉及准备金的总量和分布”。

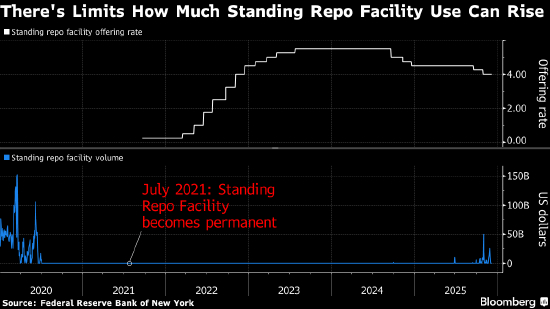

Granet指出,10月末市场参与者动用的美联储常设回购便利(SRF)达到创纪录的504亿美元,显示资金贷方与借方难以找到对手方。

SRF允许符合条件的机构以美国国债和机构债作抵押换取现金,尽管SFR使用量上升至四年多前该日常操作常态化之前的最高水平,但一系列回购利率仍高于SFR出价利率。

对于美国银行和摩根大通的策略师而言,这表明美联储可能必须提供短期流动性以缓解年底资金紧张状况。

摩根大通美国短端利率策略主管TeresaHo本月早些时候表示,央行可以开展跨年期限的临时公开市场操作,以满足年底时点的资产负债表需求。美国银行美国利率策略主管MarkCabana预计美联储本周将宣布开展期限回购操作。